如何很大限度地降低比特幣投資的風險?

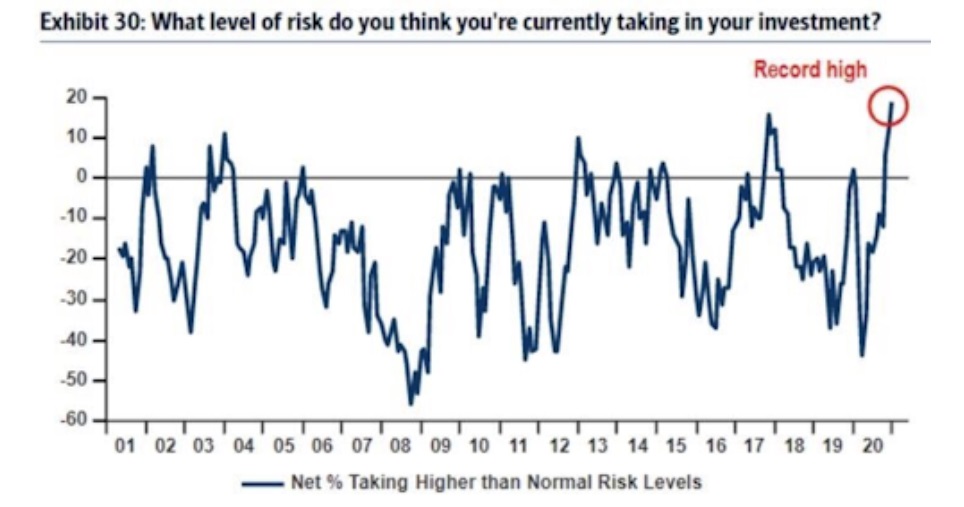

風險和交易是齊頭并進的,雖然風險可能是當今市場的一部分,但更相關的問題是——值得承擔多少風險?鑒于不同市場之間存在的差異,這是一個棘手的問題。然而,可以回答的是,如今的交易員和投資者的風險偏好有多少。

正是在這種情況下,應閱讀美國銀行最新的全球基金經理調查。同樣,對于"您認為您目前在投資中承擔的風險水平"的問題,數字從未如此高。為什么會這樣?嗯,一些人認為,雖然那些在股票中持有如此巨大、高風險頭寸的人"內心不舒服",但由于債券和現金回報率低,他們別無選擇。

Ergo,當交易者和投資者對獲利和風險最小化給予同等關注時,無論他們是做空、使用杠桿還是處理流動性不足的頭寸,這并不奇怪。同樣的自我保護情緒也適用于加密市場的參與者。每個人都在注意風險最小化。然而,ZUBR的最新研究文章聲稱,解決方案可能一直盯著我們的臉。

根據同樣的說法,"交易者可以使用實時區塊鏈分析來評估供求的市場經濟",以確保較低的風險和投機程度。同樣,ZUBR 建議關注與比特幣和 Tether [USDT] 關聯的指標。

ZUBR從Glassnode收集數據,指出在2020年,在價格反彈將比特幣推至2017-ATH之后,在價格圖表上超過40,000美元之前,比特幣在交易所的比特幣暴跌了60多萬美元。報告補充說,

"從2020年市場崩盤期間交易所余額達到頂峰,一直到年底,準備出售的比特幣存款逐漸減少。從比特幣在"黑色星期四"的價格底部看,交易所余額大幅下降20%。

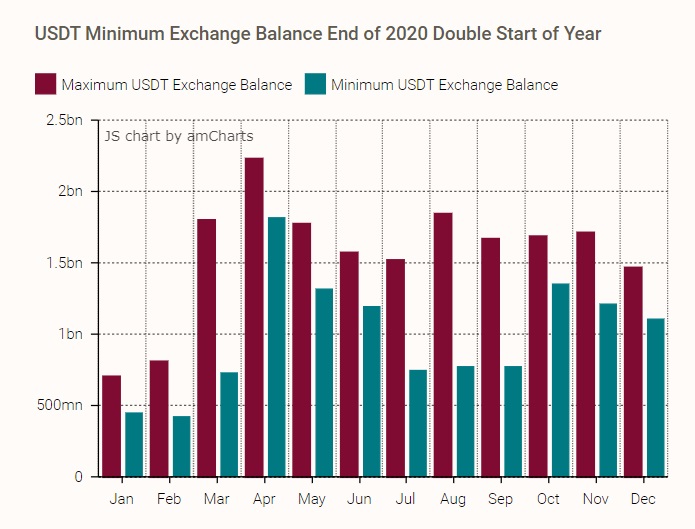

在等式的另一邊是系繩,世界上最具統治力的穩定coin和流行的選擇作為斜坡上的解決方案。雖然在2020年一開始,交易所的平均持有5億美元,但到年底,該交易所的數據已膨脹至13億美元。

此外,美國貿易賬戶的最低匯值余額也達到上升幅度。事實上,同樣的數據幾乎翻了一番,表明交易者可能會獲利,等待更多的機會。

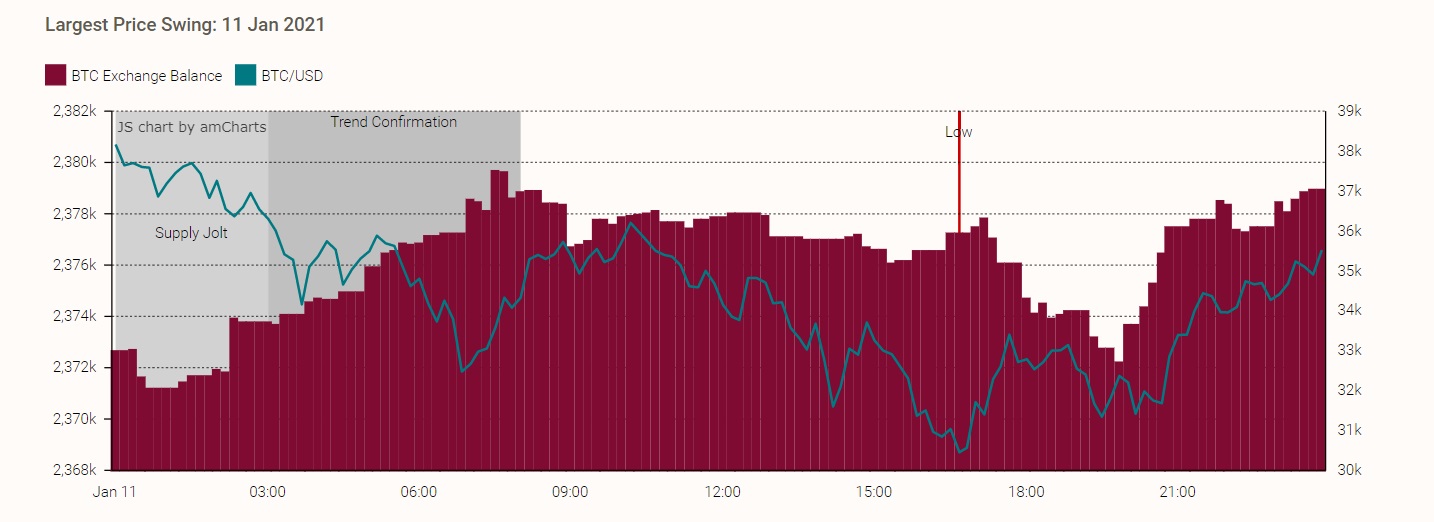

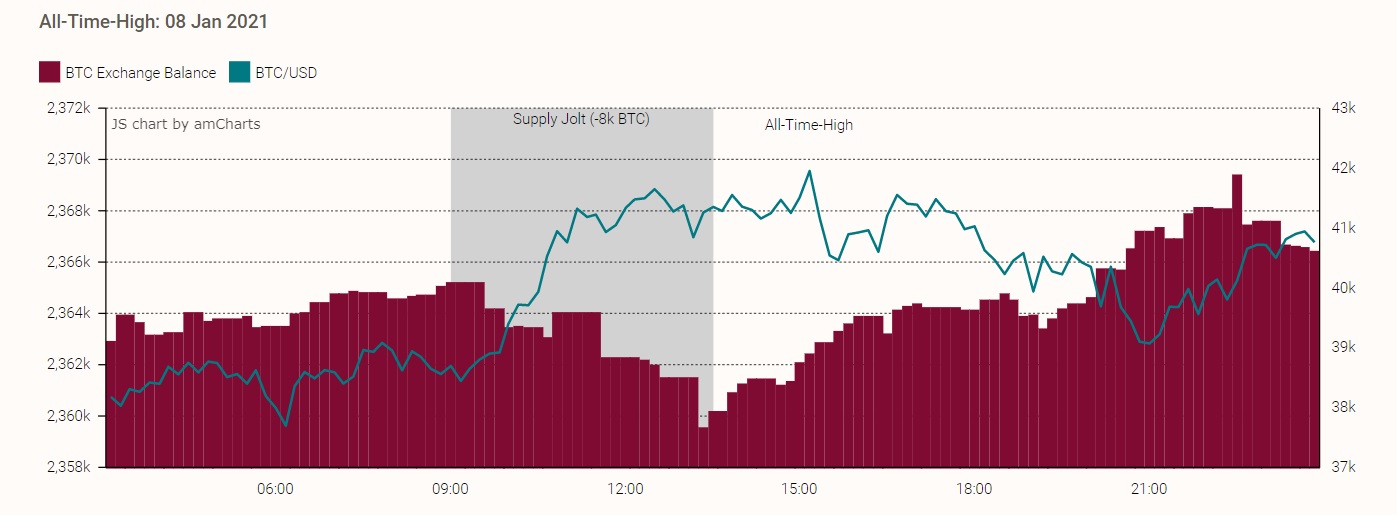

為了表明其觀點并突出如何利用這兩個指標可靠地預測價格變動的方向,ZUBR 研究了區塊鏈在兩天內的活動 - 1 月 8 日(BTC 打到 ATH 的當天),以及 1 月 11 日(從 3800 多美元跌至 3.1 萬美元以下的當天)。

同樣,該平臺假設"在絕大多數極度不穩定的天中,區塊鏈很早就知道了。根據上述報告,"最初的供應增加顛簸,隨后確認更多的供應進入交易所,伴隨著價格疲軟將給交易者價格方向的早期跡象。

從圖表中可以看出,1月11日,"交易所供應量的大幅度增加導致比特幣下跌8,000美元。相反,08年1月看到市場積極波動,供應下降超過8K BTC,隨后加密貨幣攀升,觸及其STH在圖表上。

現在,評估供應和余額等指標并不新鮮。然而,新的是,每小時的細微變化通常可以用來預測加密價格可能向哪個方向波動,也可能不波動。

這些指標在風險最小化方面非常重要,不僅如果您是日內交易者,而且如果您正在尋找長期趨勢。畢竟,像比特幣這樣的加密貨幣可能會隨著科技企業家的Twitter更新而注入,但很多時候,它總會有從第一方開始找到水平。

比特幣走勢有一個光明的一面,由基本指標決定,然而,這是非常可預測的,也許,可信的大致相同。

當我們將目前的漲勢與2017年的漲勢進行比較時,尤其如此。雖然后者主要由零售和FOMO驅動,但目前的上漲是由真正的需求和供應力量推動的。得益于這些指標,當今的鏈上指標可用于更準確地評估未來數據。

而且,由于這次比較容易,因此風險管理也是一個更容易的負擔。