算法炒房三月虧20多億!房地產(chǎn)巨頭大翻車:AI根本把握不住

本文經(jīng)AI新媒體量子位(公眾號ID:QbitAI)授權(quán)轉(zhuǎn)載,轉(zhuǎn)載請聯(lián)系出處。

就離譜!

一年前靠著一套算法營收30億美元,一年后還是同樣的算法,卻造成資金大缺口,不得不裁員、變現(xiàn)手上資產(chǎn)。

沒想到,炒房平臺用上AI算法,會這么刺激。

是的,你沒看錯,這年頭連AI都會炒房了,而且還是風生水起。在大洋彼岸甚至已經(jīng)發(fā)展成了一個產(chǎn)業(yè),不少公司都讓AI來代替人工估價,以更快速從賣家手里收購房產(chǎn)。

不過就在最近,其中一家估值超30億美元的龍頭公司受到了當頭棒喝。

要知道,他們的炒房平臺網(wǎng)站每月用戶訪問量超2億,今年第一季度就售出房屋1965套,往年成交量更是保持在4000套以上。

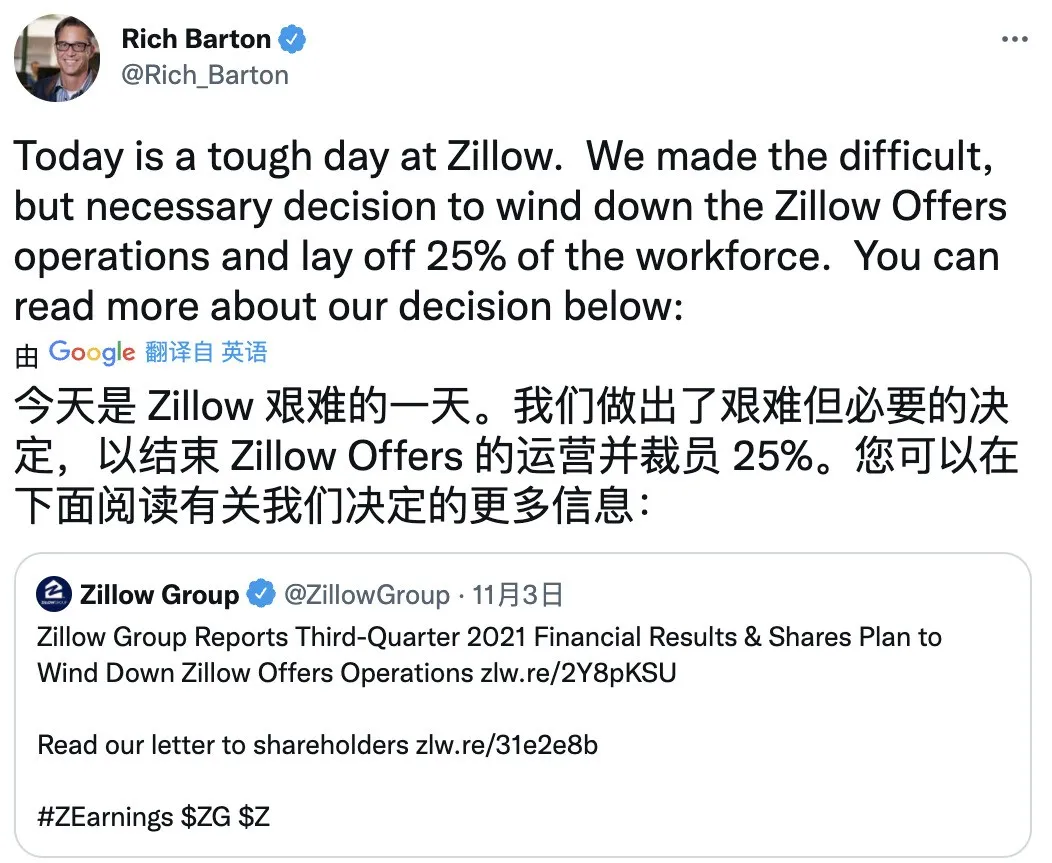

如今,卻不得已要關(guān)停這項業(yè)務(wù),并裁員25%。

所以,到底是什么算法,竟然會把炒房的給“坑”了?

眼看它高樓起,眼看它高樓塌

如上提到的公司,就是美國房地產(chǎn)信息龍頭Zillow。

他們于2018年4月推出了一項AI炒房業(yè)務(wù),名叫Zillow Offers,

具體來看,就是倒買倒賣房屋,收購價格則由AI給出。

公司會根據(jù)AI給出的估價從房主手里買下房,然后對房子進行翻新,再加價出售。

俗稱中間商賺差價。

背后用的是一個叫做Zestimate的算法。

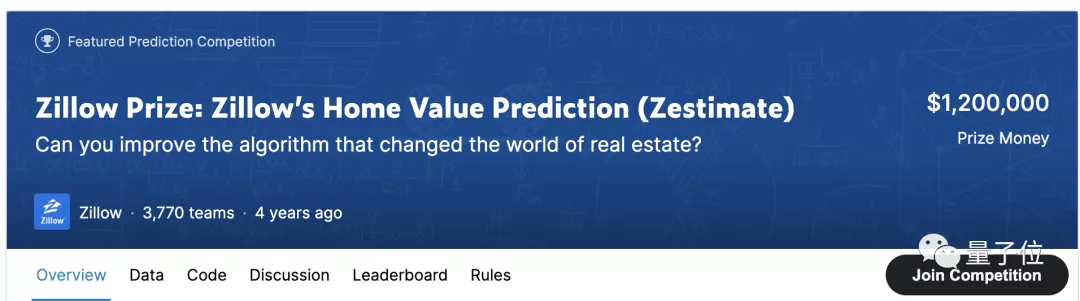

它基于750萬個統(tǒng)計和機器學(xué)習(xí)模型,通過分析每個房產(chǎn)上的數(shù)百個數(shù)據(jù)點,來評估其市場價值,平均誤差一開始能控制在14%左右。

最開始時,Zillow為了給自家算法賺吆喝,也費了不少功夫。

早在2017年,他們曾在Kaggle上發(fā)布了房屋估價比賽Zillow Prize,獎金高達120萬美元。

Zillow首席分析官也一度宣稱:他們的目標是讓房價評估最終完全由機器生成。

嗯,Zillow對AI的投入和信心,可見一斑。

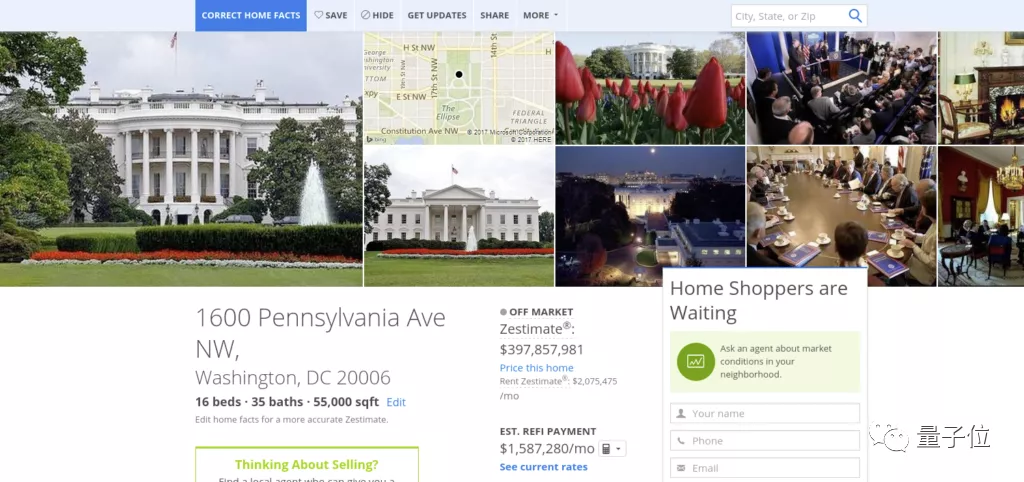

ps.為打響這一業(yè)務(wù),Zestimate還曾給白宮估價3.98億美元做噱頭。

在業(yè)務(wù)正式開展后,他們還對這個算法不斷優(yōu)化,讓它漸漸學(xué)會了網(wǎng)羅各路信息。

比如,它會利用自然語言處理抓取顧客在與Zillow銷售交流時,所寫或所說的資產(chǎn)信息;用計算機視覺挖掘房屋圖表相關(guān)的數(shù)據(jù)等等。

如今的平均誤差已經(jīng)能控制在5%左右。

而使用AI最大的亮點,就是估價會比傳統(tǒng)人力估價的速度快很多。

這可以說是瞅準了房產(chǎn)賣家的需求,能夠幫助他們快速變現(xiàn)。

由此,基于這項AI業(yè)務(wù)的優(yōu)勢,Zillow在美國房地產(chǎn)市場的擴張之路就此開啟。

業(yè)務(wù)開展一年左右,就賣出4313棟房產(chǎn),營收近14億美元。

2019年,網(wǎng)站平均月活用戶可達1.7億個,擁有1.1億套房屋信息。

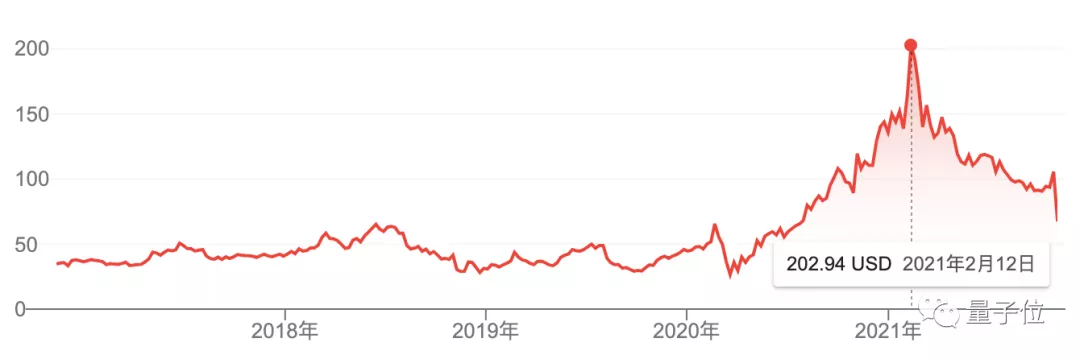

2020年,Zillow更是高歌猛進,1月份股價就沖上高點,并在短暫回落后一路飆升,股價一年內(nèi)大漲188.4%。

進入2021年后,股價已經(jīng)沖上202.94美元的巔峰,較2019年幾乎翻了6倍。

第一季度總營收12.18億美元,超市場預(yù)期10%。

第二季度營收達13億美元,利潤5.38億美元,同比增長92%。

彼時其CEO里奇·巴頓(Rich Barton)還表示Zillow Offers業(yè)務(wù)將持續(xù)加速,而且在賣家市場中很受歡迎。

但事情并未如巴頓所預(yù)想的那樣發(fā)展,從第三季度開始,Zillow的崩潰就初見端倪。

雖然財報中顯示該季度營收為17.41美元,較前兩季度仍在增長,但這并未超過市場給出的預(yù)期20.1億美元。

而且上一季度還凈賺5個多億美元的Zillow,這季度竟然虧了3.8億美元,也就是24億人民幣。

隨著慘淡的Q3財報一起到來的,還有公司的一系列調(diào)整。

CEO巴頓宣布,今年內(nèi)炒房業(yè)務(wù)Zillow Offers將關(guān)停。

公司將裁員25%,大約2000人一夜失業(yè)。

與此同時公司還將以以28億美元的價格拋售7000套房屋。

據(jù)Insider分析,Zillow手上的房產(chǎn)中,有93%掛牌售價低于購買價。

AI也拿樓市沒辦法

為什么會起起落落如此之快?

想要回答如上問題,或許還要從美國房地產(chǎn)行業(yè)找答案。

事實上,Zillow能夠在短短幾年內(nèi)賺得盆滿缽滿,不止是因為它的業(yè)務(wù)模式獨特,更是因為乘上了美國樓市升溫的東風。

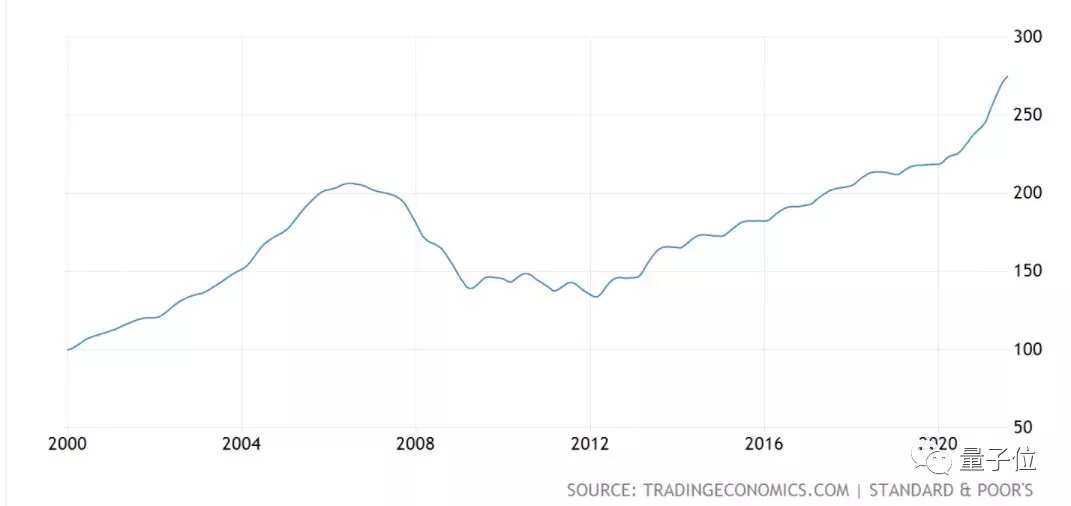

據(jù)Trading Economics數(shù)據(jù)顯示,美國房價在2012年以后就呈穩(wěn)定上升趨勢,但漲幅還算平穩(wěn)。

而在2020年新冠肺炎疫情爆發(fā)后,新一輪的樓市狂熱就此掀起。

造成這波狂熱的原因有很多:

因為居家辦公或者想遷往郊區(qū)居住,民眾買房需求大漲;有的人急于將手中的資產(chǎn)變現(xiàn);

還有美聯(lián)儲在疫情爆發(fā)后大量購買MBS(抵押支持債券),讓美國抵押貸款利率水平降至歷史低位;

與此同時,受疫情影響許多建筑工地停工,房地產(chǎn)供給不足。

這番供不應(yīng)求之下,房價抬升就變成了一件非常自然的事。

據(jù)美國聯(lián)邦住房金融局(FHFA)8月31日發(fā)布的一份報告顯示,截至6月的12個月里,美國房價指數(shù)創(chuàng)紀錄地上漲了18.8%。

基于這樣的大背景下,Zillow Offers業(yè)務(wù)大增也就不足為奇。

但短短幾個月內(nèi),讓Zillow Offers不得不關(guān)停的,也是因為樓市。

本來持續(xù)升溫的美國樓市,卻從今年第三季度開始,增長速度明顯變緩。

這一點人能感覺得到,可是基于數(shù)據(jù)推理的算法卻不行。

它拿著過去幾個月大漲的數(shù)據(jù),給出的預(yù)估也依舊在按照上漲的趨勢走。

不少人都發(fā)現(xiàn),Zillow給出的預(yù)估價格太高了。

有網(wǎng)友就舉例說,他曾經(jīng)注意到Zillow估價為80萬美元的房子,其真實價格可能只有30-40萬。

彼時Zillow的一些競爭對手有所察覺紛紛收手,但它不知是不是因為對自己的算法過于自信,仍按給出的估價大量收房。

結(jié)果,房子就這樣砸在自己手里了。

據(jù)統(tǒng)計,在第三季度結(jié)束時,Zillow手中房屋庫存量達9790套,遠高于第二季度的3142套庫存。

CEO巴頓也將這次Zillow的“滑鐵盧”歸咎為算法的失誤。

房價的不可預(yù)測性遠遠超出了我們的預(yù)期。

他表示,這一切的源頭,還是Zestimate算法無法準確預(yù)估未來3-6個月的房價。

算法炒房已成新產(chǎn)業(yè)

看來,房價這趟深水,AI是真的把握不住。

不過,在美國,像Zillow Offer這樣基于AI估價的房產(chǎn)中介服務(wù)已形成一種固定模式,叫做Instant Buyer,簡稱“iBuyer”,可以理解成“閃買”。

流程就是平臺買入-持有-改造-再出售。

借助AI估值模型,平臺一周就能完成出價并支付給業(yè)主,以此不斷購入被低估的房產(chǎn)。

掛牌時,也由AI對房屋價值進行自動評估。

雖然平臺這樣直接購買房子并自己翻修,風險很大,但同時利潤也很高。

整個“去中介化”的流程相比傳統(tǒng)房產(chǎn)買賣模式,還可以大大節(jié)省交易周期(最快只需兩周)。

而iBuyer模式最早從2014年成立的Opendoor開始(2020年12月上市,估值48億美元)。

隨后,Offerpad(2015年)、Redfin(2017年)、Zillow Offer(2018年)等iBuyers也紛紛進場,借著這片快速增長的科技“藍海”分一杯羹。

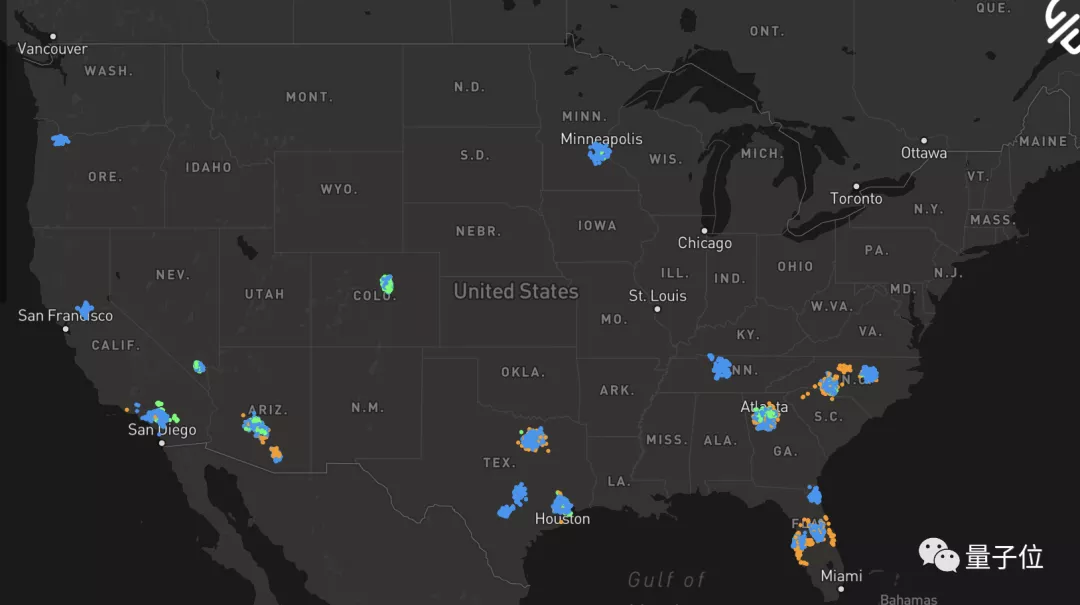

△美國前三大iBuyers公司業(yè)務(wù)范圍,藍色Opendoor,黃色Offerpad,綠色Zillow Offer

在此次房價波動中,這些公司日子也不好過,只不過沒有Zillow Offer這么離譜罷了。

比如Opendoor今年第二季度就虧損了1億多美元。

所以iBuyer這種房產(chǎn)買賣經(jīng)濟模式,風險真的很大啊。

而最重要的是,人都把握不了的房價走勢,AI呢?