如果將比特幣看作創(chuàng)業(yè)公司,它估值暴漲到頭了嗎?

最近比特幣幣值暴漲暴跌,引起IT圈、媒體圈和金融圈以及圍觀眾的強(qiáng)烈關(guān)注。各方人士有的認(rèn)為比特幣是一種前途無量的新型貨幣,有的認(rèn)為這是一個(gè)利用了現(xiàn)代科技的龐氏騙局。小編從頭開始,試圖理順比特幣的故事。

討論比特幣是否是又一個(gè)“龐氏騙局”涉及到幾乎是現(xiàn)代世界最復(fù)雜的三個(gè)領(lǐng)域——金融、法律、IT。

現(xiàn)實(shí)貨幣最初是金本位,比如中國(guó)古代用黃金、白銀、銅等重金屬來制造貨幣。這樣情況下市場(chǎng)流通的貨幣所代表的價(jià)值都是與現(xiàn)實(shí)中已經(jīng)存在的黃金、白銀、銅的數(shù)量一一對(duì)應(yīng)的。之所以金本位,也是因?yàn)辄S金是一種保值物品。這樣的貨幣發(fā)行機(jī)制雖然不夠靈活,卻不會(huì)造成通貨膨脹。

現(xiàn)代貨幣已經(jīng)不是黃金本位。

現(xiàn)代的鈔票最初是一張紙,很大一部分甚至一直是數(shù)據(jù)。為什么輕飄飄的紙張以及虛擬的數(shù)字可以在市場(chǎng)上換來具有現(xiàn)實(shí)價(jià)值的商品呢?換句話說,為什么這些紙張和虛擬數(shù)字是有價(jià)值的?

最簡(jiǎn)單的答案是——發(fā)行鈔票的機(jī)構(gòu)的信用保證了鈔票的價(jià)值。也就是說國(guó)家和政府的信用保證了鈔票的價(jià)值。

金融系統(tǒng)內(nèi)部有一套極其復(fù)雜的流程來印刷鈔票。設(shè)置這套復(fù)雜流程系統(tǒng)的唯一目的便是盡可能地保證其所印鈔票的價(jià)值。

如果有一個(gè)國(guó)家或者政府隨心所欲地印刷鈔票,很快這些鈔票就會(huì)向著普通紙張的方向貶值。最接近的例子是2009年瘋狂貶值之后宣布死亡的津巴布韋幣。津巴布韋中央銀行曾經(jīng)發(fā)行過面值一百億的紙鈔。

但即使發(fā)行機(jī)構(gòu)嚴(yán)格遵守復(fù)雜流程的印鈔系統(tǒng)也不能避免因?yàn)橛∷⑩n票引發(fā)的通貨膨脹。

通貨膨脹,通俗意義來說,便是指市場(chǎng)流通的鈔票總幣值超過了市場(chǎng)上流通的商品的總價(jià)值。反應(yīng)到我們的生活中便是,同樣面值的一張紙鈔能夠換來的商品越來越少。

只要目前的鈔票發(fā)行機(jī)制沒有變化,通貨膨脹便是必然存在的現(xiàn)象。以目前信用***且適用范圍最廣的世界貨幣美元為例。

按照我們一般人自然形成的樸素的思維方式來推測(cè),美元應(yīng)該類似黃金本位的古代金屬貨幣的發(fā)行機(jī)制。也就是說,如果市場(chǎng)上有一百噸黃金,那么美聯(lián)儲(chǔ)便發(fā)行等價(jià)幣值的美元。當(dāng)然,黃金只是代指,實(shí)際上我們會(huì)以為,市場(chǎng)上存在價(jià)值一百噸黃金的商品,于是美聯(lián)儲(chǔ)發(fā)行幣值一百噸黃金的美元。

事實(shí)完全不是如此,美聯(lián)儲(chǔ)不是以現(xiàn)存商品總價(jià)作為標(biāo)準(zhǔn)來發(fā)行美元的,而是以美國(guó)政府向它申請(qǐng)的國(guó)債為標(biāo)準(zhǔn)來發(fā)行美元的。

也就是所有美元都是美國(guó)政府的國(guó)債。

每一位美元持有者都是美國(guó)政府的債主。

當(dāng)然為了保證自己的信用,美國(guó)政府不會(huì)隨心所欲發(fā)行國(guó)債,理想情況下,美國(guó)政府會(huì)采用科學(xué)方法預(yù)測(cè)出美國(guó)未來一段時(shí)間內(nèi)的稅收,然后用這些稅收作為標(biāo)準(zhǔn)向美聯(lián)儲(chǔ)申請(qǐng)發(fā)行貨幣。每一位花掉美元的人都是在預(yù)支美國(guó)政府的未來收入來享受現(xiàn)在。

理論上非常科學(xué),但事實(shí)上,全球絕大多數(shù)人都無法搞明白美元的發(fā)行數(shù)量和發(fā)行間隔等到底是如何計(jì)算論證出來的。

金融真的是很小一部分人能看懂的領(lǐng)域。

我們就暫且假定,美元是用這種理想的方式發(fā)行的(現(xiàn)實(shí)當(dāng)然不是,我們都知道美國(guó)政府的信用等級(jí)已經(jīng)被下調(diào)。)

即使美元是以這種理想方式發(fā)行的,通貨膨脹仍然不可避免的。

因?yàn)檫€有貸款的問題。再次按照我們普通人樸素的認(rèn)識(shí)來推測(cè)一下貸款的機(jī)制應(yīng)該是怎樣的。一般我們會(huì)以為,全國(guó)銀行中儲(chǔ)蓄有一百塊錢,銀行可以貸款出去的錢幣總額便是一百塊錢。也就是說貸款只是一種貨幣流通方式,它并不會(huì)令貨幣數(shù)量增多,也不會(huì)令貨幣貶值。

但事實(shí)是如此嗎?并非如此。貸款一樣是在預(yù)支未來。美元***次發(fā)行,預(yù)支的是政府未來稅收。美元通過貸款離開銀行,進(jìn)入市場(chǎng)流通,預(yù)支的是那位美元持有者的未來。市場(chǎng)流通美元總量便因?yàn)檫@雙重預(yù)支膨脹起來。

前些年的次貸危機(jī)便是因?yàn)殂y行放寬貸款抵押和信用要求而造成的。

小編用了這樣長(zhǎng)的文字來介紹看似與比特幣無關(guān)的美元以及通貨膨脹的無法避免,其實(shí)只是為了說明,市場(chǎng)流通的貨幣即使有美國(guó)政府這樣的機(jī)構(gòu)保證信用,都難免出現(xiàn)無數(shù)問題。更何況最近暴漲暴跌開始大火的虛擬貨幣比特幣?

比特幣號(hào)稱是可以避免通貨膨脹的理想貨幣。理由有二:***,比特幣與現(xiàn)實(shí)貨幣不同,其沒有特定的發(fā)行機(jī)構(gòu),于是就可以避免被特定機(jī)構(gòu)操控幣值。第二,比特幣是計(jì)算機(jī)用特定算法制造出來的貨幣,而且比特幣可以制造的數(shù)量有上限,制造的速率也有限制;比特幣只能每 10 每種產(chǎn)生 25 枚,按照既定算法,到達(dá) 2140 年,比特幣的數(shù)量便會(huì)達(dá)到 2100 萬(wàn)上限;于是就可以避免由于大量發(fā)行貨幣而產(chǎn)生的通貨膨脹。

但作為可流通于現(xiàn)實(shí)的貨幣,讀者們看出來比特幣是如何確定其幣值、保證其購(gòu)買力了嗎?沒有看出來?是的,小編也沒有看出來。

比特幣的狂熱擁篤們吹噓比特幣才是理想貨幣時(shí),會(huì)談到小編在上面提到的兩點(diǎn),還會(huì)談到這種貨幣交易費(fèi)用低、全世界自由流通、使用簡(jiǎn)單、沒有金融機(jī)構(gòu)把他復(fù)雜化等等。

往往不會(huì)談到,這種貨幣的存在基礎(chǔ)是什么,這種貨幣到底能不能完成用來市場(chǎng)流通購(gòu)物的本職工作。

用通俗的說法來講,最初的比特幣不過是一種電腦游戲的通關(guān)獎(jiǎng)品。本質(zhì)上來說,除了滿足游戲玩家的通關(guān)成就感之外毫無價(jià)值。

后來,比特幣可以交易現(xiàn)實(shí)貨幣,可以購(gòu)買以前只能用現(xiàn)實(shí)貨幣購(gòu)買的服務(wù)。比特幣才變得有價(jià)值。

#p#

以交易現(xiàn)實(shí)貨幣的功能來說,比特幣是一種生意,而不是一種貨幣。比如現(xiàn)實(shí)中,我們用一國(guó)貨幣購(gòu)買另一國(guó)貨幣,可能會(huì)有中間成本。而通過比特幣來交易現(xiàn)實(shí)貨幣,便可以規(guī)避通過傳統(tǒng)金融機(jī)構(gòu)產(chǎn)生的中間成本。

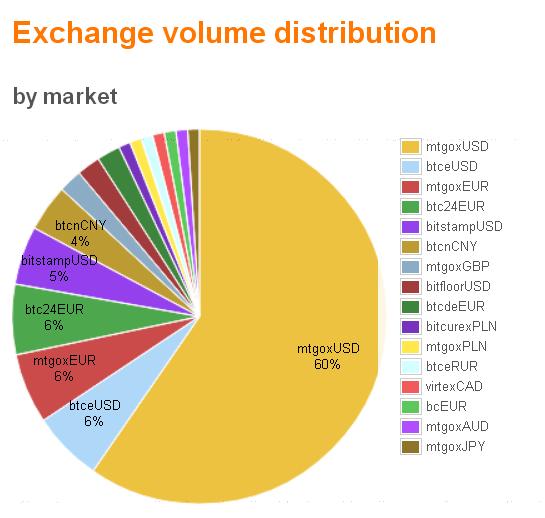

附比特幣各大交易市場(chǎng)目前交易量占比餅形圖:

從上圖可知,最上方的交易圖來自***的比特幣交易市場(chǎng) Mt. Gox。

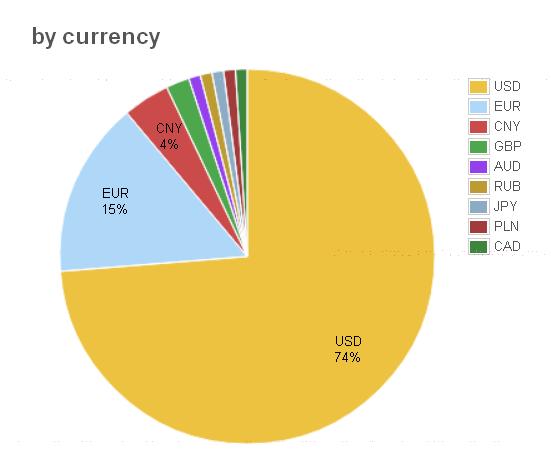

附比特幣交易不同貨幣交易量占比餅形圖:

從這樣的角度來看,比特幣的價(jià)值評(píng)判,也不該以現(xiàn)實(shí)貨幣的價(jià)值評(píng)判方式來評(píng)判了,而是應(yīng)該用評(píng)判生意、評(píng)判商業(yè)模式的角度來評(píng)判。

精神財(cái)富是最難估值的。比特幣虛無縹緲的生意模式到底值多少錢?

比特幣生意目前三大關(guān)鍵市場(chǎng)便是利用這種商業(yè)模式提供虛擬錢包、匯兌、支付服務(wù)。

現(xiàn)在我們理一理思路。首先我們基本上確定,比特幣作為獨(dú)立貨幣在市場(chǎng)流通是沒有信用的,至少目前看來是不可行的。其次,我們將比特幣確定為一種商業(yè)模式,而非一種貨幣來討論,發(fā)現(xiàn)其還是有其獨(dú)特價(jià)值的,只是其價(jià)值實(shí)在難以估計(jì)。

理清上文思路,主要是因?yàn)橄挛膶⒁劦奖忍貛诺膸胖担凑粘R?guī)思路,幣值便是估值,市面流通比特幣幣值總量便是比特幣作為商業(yè)模式的估值。

比特幣最初創(chuàng)造出來之時(shí),由于用戶少、商業(yè)模式新鮮,其幣值非常廉價(jià),一美元可以兌換上千枚比特幣。

后來越來越多的人知道比特幣,使用比特幣,比特幣作為商業(yè)模式的估值也越來越高。去年年末,比特幣在交易市場(chǎng)的幣值為 15 美元左右。

上周,比特幣曾經(jīng)暴漲至其歷史高點(diǎn) 266 美元,后來又暴跌,目前幣值在 70 美元左右。

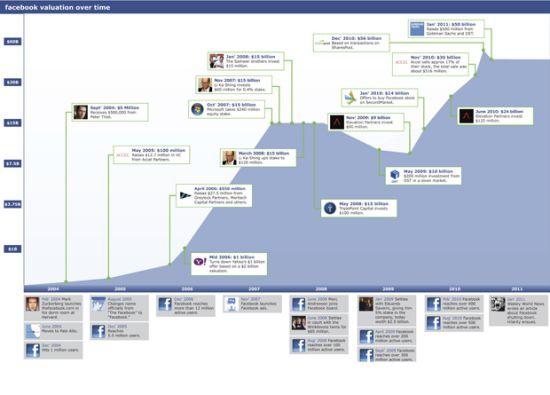

不用提比特幣作為貨幣,這種現(xiàn)象如何荒唐。即使把比特幣當(dāng)作商業(yè)模式,一百天估值暴漲十倍以上也非常罕見。IT圈近些年創(chuàng)業(yè)公司估值暴漲速度令人吃驚的 Facebook 也是在早期投資額度較低的時(shí)候,曾經(jīng)從 2004 年 9 月的五百萬(wàn)美元估值暴漲到 2005 年 5 月的 一億美元。股市里這樣的暴漲暴跌的速度就更加罕見了。

Facebook 從 2004 年到 2011 年,六年估值上漲 10000 倍。

比特幣從 2008 年誕生到現(xiàn)在,幣值五年上漲 100000倍。其上漲速度比 Facebook 還快了十倍。事實(shí)上,2008 年時(shí)比特幣的數(shù)量極少,計(jì)算比特幣總量估值的話,這個(gè)數(shù)字會(huì)變得更加不可思議。

如果比特幣目前的暴漲速度的確是因?yàn)槠渖虡I(yè)模式的價(jià)值被再次廣泛發(fā)現(xiàn),那么目前的估值上漲速度還是可以勉強(qiáng)理解的。下面的故事看上去也會(huì)變得比較熟悉。

這里需要提到著名的 Winklevoss 雙胞胎兄弟,就是聲稱馬克·扎克伯格從他們那里偷竊了 Facebook 創(chuàng)意的哈佛校友。他們?cè)驗(yàn)槠鹪V扎克伯格得到巨額和解費(fèi),去年他們對(duì)扎克伯格的漫長(zhǎng)訴訟已告一段落。這段公案電影《社交網(wǎng)絡(luò)》有濃墨重彩的描述。

在比特幣幣值上漲至歷史***值 266 美元第二天,Winklevoss 雙胞胎兄弟宣布他們擁有市面流通的所有比特幣數(shù)量的百分之一。當(dāng)時(shí)比特幣總估值約為十億美元。也就是說 Winklevoss 相當(dāng)于擁有比特幣這家估值十億的新型商業(yè)模式創(chuàng)業(yè)公司百分之一的股權(quán)。

多家有投資科技創(chuàng)業(yè)公司習(xí)慣的投資公司也在那段時(shí)間宣布入場(chǎng),參與比特幣游戲,多數(shù)是以投資比特幣交易公司的方式參與。

寫到這里,小編基本將比特幣的故事理清了。不知讀者如何看?比特幣作為初創(chuàng)公司,其估值是否還會(huì)繼續(xù)上漲?比特幣如今的幣值是否仍然處于被低估狀態(tài)?

或者比特幣其實(shí)是個(gè)由大資本操控的龐氏騙局?