G行人工智能與大模型技術的應用與發展

一、人工智能與大模型技術

在銀行業的普遍應用

1. 客戶服務和智能客服

客戶服務是人工智能應用的核心領域之一。傳統銀行客戶服務依賴專業的人工客服,雖然能提供較高的情感交互,但因響應時間較長、服務覆蓋面有限以及成本較高,難以滿足現代客戶對高效、便捷服務的需求。而基于人工智能的智能客服系統則在解決這些痛點方面表現出色,不僅顯著提高了服務效率,還有效降低了運營成本。

2.智能投顧與個性化金融服務

在財富管理和投資領域,人工智能和大模型技術的應用同樣帶來了變革。傳統的投資咨詢服務依賴于專業化的人工投顧,對客戶需求 的響應速度有限,同時受限于人工分析能力的高低和市場數據的復雜 性,服務質量難以保持一致。而基于大模型技術的智能投顧系統則彌 補了這些短板,為客戶提供了更高效、更精準的個性化金融服務。

3.運營效率提升

銀行的日常運營涵蓋文件處理、合規檢查和財務審計等大量繁瑣且高頻的任務。傳統工作模式往往需要投入大量的人力,既費時又容易因人為疏漏而產生風險。引入人工智能技術的文本分析與圖像識別能力,為這些任務提供了高效、精準的解決方案。

4. 運營效率提升

銀行的日常運營涵蓋文件處理、合規檢查和財務審計等大量繁瑣且高頻的任務。傳統工作模式往往需要投入大量的人力,既費時又容易因人為疏漏而產生風險。引入人工智能技術的文本分析與圖像識別能力,為這些任務提供了高效、精準的解決方案。

二、G行人工智能與大模型技術

的探索和應用

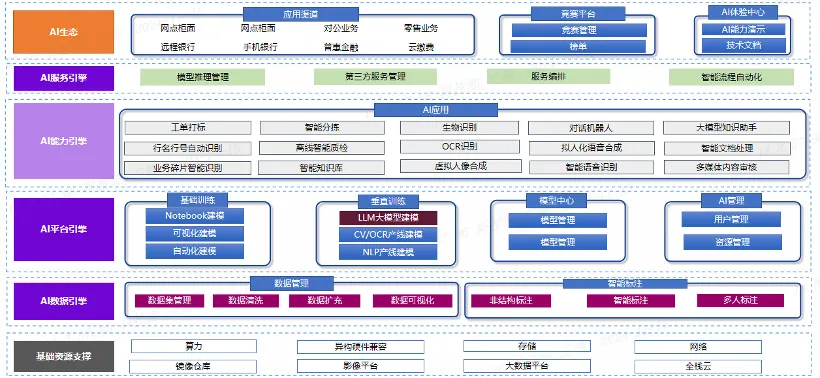

在金融新基建與數字中國建設的浪潮中,G行積極探索數字化轉型之路,實施“123+N”的科技發展戰略,深度挖掘人工智能在業務中的應用潛力,構建強大的企業級 AI能力與自研定制化 AI 能力,為推動業務高速發展提供核心動力。目前,G行已成功構建起全行統一、自主可控且功能豐富的人工智能技術中臺架構體系(圖一),該體系具備聽、說、讀、看、做五大類能力,能夠全方位地為銀行業務提供有力支撐與賦能。

圖一:人工智能技術中臺架構體系

圖一:人工智能技術中臺架構體系

1. 智能客服:虛擬數字人

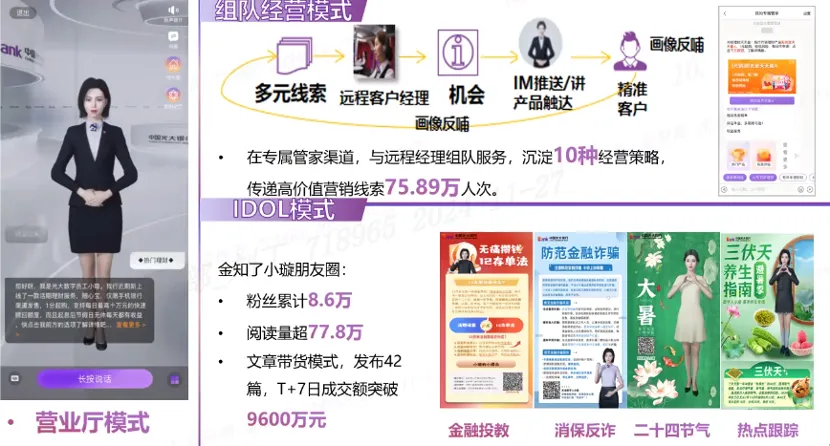

G行推出的數字人“小璇”(圖二),目標聚焦于年輕客戶群體。借助碎片化、虛擬化、移動化場景優勢,提供金融知識問答、理財規劃等特色服務,有力推動銀行智能服務重塑與數字化轉型,使金融服務更貼合客戶個性化需求,讓客戶隨時享受專業金融陪伴。

圖二:數字人“小璇”

圖二:數字人“小璇”

虛擬數字人整合多項先進人工智能技術,以流暢自然的視頻與語音交互為核心驅動,輔以靈活的文字交互方式,融合了人臉識別能力與聲紋識別能力,構建起完備的“聽說讀看”感知與交互功能體系。

2. 智能問答:智能知識助手

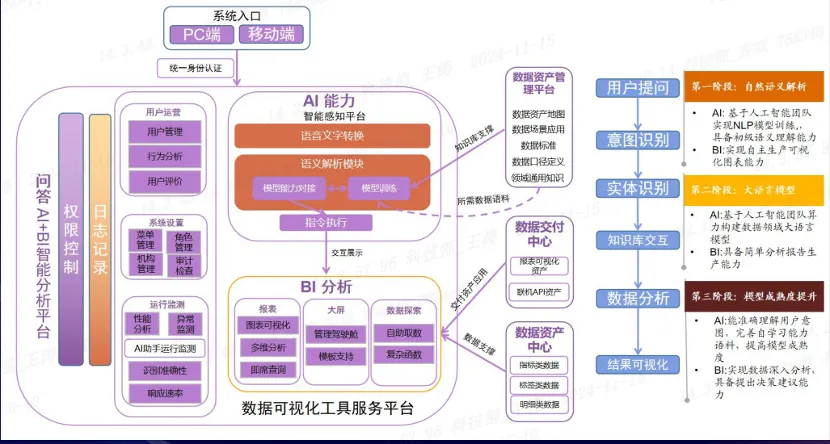

依托人工智能技術中臺構建,采用大模型、小模型方案,構建G行智能知識助手(圖三)。大模型負責復雜語義理解與綜合知識分析,小模型專注專項任務處理,大小協同,借助海量金融數據挖掘學習構建知識體系,能快速精準解答問題。

圖三:智能知識助手

圖三:智能知識助手

對客戶服務,智能知識助手能提供高質量解決方案,在客服坐席流程中,有力提升一站式解決客戶問題能力,滿足金融生態服務需求;對內部員工,智能知識助手運用知識庫加大模型技術,聯合實時通訊工具構建項目管理、研發、測試和運維助手,實現大模型對話在科技內部應用,有效助力科技員工掌握系統使用方法。

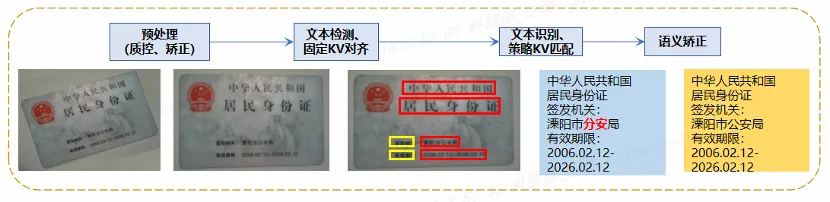

3.智能文檔:圖像識別與文檔審核

OCR 技術以其獨特的功能特性,利用先進的人工智能算法,能夠對圖像中的文字進行精準識別,并將其轉換為計算機易于處理的格式。對于無論是常見的紙質文檔掃描圖像、各類卡證(如身份證、銀行卡)的拍攝照片,還是從視頻中截取的畫面,都能準確處理,在多源圖像文字提取方面具備很強的適應性。

圖四:OCR 技術

圖四:OCR 技術

在實際業務中,可完全替代用戶手動輸入文本、票據、身份證、銀行卡、行程單等信息,極大提高信息采集效率與準確性。在金融交易時,能快速識別票據信息,高效地將紙質文檔轉化為電子文本,加速交易進程,且方便存儲與共享。在內容審核時,可迅速掃描文本,標記出可疑或違規內容。在自動化標注方面,能快速提取文字,輔助標注工作。

三、面臨的挑戰

盡管人工智能和大模型技術在銀行業展現出巨大潛力,但其廣泛應用也帶來了一系列新的挑戰,我們需要正視這些問題,并制定有效策略應對。

1.數據隱私與安全問題

銀行業務高度依賴客戶數據,而這些數據往往包含高度敏感的個人和財務信息。在引入人工智能和大模型技術時,如何確保數據隱私和安全是銀行必須優先解決的問題。若處理不當,數據泄露或濫用的風險將直接威脅客戶權益和銀行聲譽。

2.模型的可解釋性與透明度

大模型的強大性能往往伴隨著復雜性,其決策過程通常難以被直接理解,因此被稱為“黑箱”模型。這種特性在金融行業尤其具有挑戰性,特別是在涉及客戶信用評估、貸款審批等敏感領域時,銀行需要提供清晰、可追溯的決策依據。

3. 法規與合規性問題

隨著人工智能技術在銀行業的廣泛應用,監管機構對AI技術的使用提出了更嚴格的規范要求。銀行需要在創新與合規之間找到平衡點,以避免因不當使用技術而產生合規風險。例如,在數據處理、算法決策和客戶權益保護方面,銀行需確保AI應用符合法規標準,避免因算法偏差或模型濫用而引發合規問題。

四、未來展望

隨著人工智能和大模型技術在銀行業的深入應用,未來的銀行服務和運營模式將發生深刻變革。在技術驅動的浪潮下,以下幾個關鍵趨勢將成為銀行業發展的重要方向:

1. 智能化風控體系

人工智能將在銀行的風險管理體系中發揮更加核心的作用,特別是在反欺詐、信用評估和市場風險預測等關鍵領域。通過深度學習技術的應用,AI系統可以快速識別客戶交易中的異常行為,有效預防洗錢、欺詐等非法活動。同時,基于大數據分析的信用評估模型將更加動態化和精準化,可以實時更新客戶的信用狀況和風險評分。

2. 無人銀行與智能網點

隨著人工智能技術的快速發展以及客戶習慣的改變,銀行的服務模式正在向智能化和無人化方向轉型。無人銀行和智能網點的普及將成為一種趨勢。這些網點通過引入人臉識別、語音交互和自然語言處理等AI技術,可以實現賬戶開立、貸款申請、理財咨詢等服務的全程自動化。客戶只需通過簡單的語音指令或界面操作,即可完成以往需要人工協助的復雜業務。

3. 自動化運維(AIOps)

人工智能與大模型技術在銀行運維領域的應用前景同樣廣闊,AIOps(人工智能運維)指的是利用人工智能技術來自動化IT運維,解決復雜問題。通過實時監控、數據分析和機器學習模型,AI可以快速發現和預測潛在的系統故障和性能瓶頸,并且基于歷史數據和模型,AI可以在檢測到故障后,自動執行修復操作,例如重新啟動服務、優化數據庫查詢、調整負載等,減少系統宕機的時間。

在數字化轉型的浪潮下,人工智能相關技術的廣泛應用正深刻地改變金融行業的運作方式。從智能客服、商業智能(BI)到智慧辦公,這些應用已初步展現了大模型在提升客戶體驗、優化業務流程和提高運營效率等方面的巨大潛力。隨著技術的更加成熟與場景應用的深入,銀行也將進一步向全面智能化和個性化轉型,構建更加高效、靈活的服務體系。

編輯&作者介紹

圖片

圖片

天行健,君子以自強不息。作者王濤,負責企業手機銀行、人工智能類系統的應用運維工作,以“高安全,高水平,高效率,高性價比”為工作指引,做好業務賦能的引擎和科技風險的守護人。

作者劉丁,擁有多年系統運維相關工作,目前負責企業網銀的應用運維工作。

圖片

圖片

圖片

圖片

編輯周樂凱,目前是一名應用管理員,負責系統的應用運維相關工作。喜歡攝影,讀書,身體和靈魂總有一個要在路上。